\そもそもマネホってなに?/

「保険」と言えば、どんな保険をイメージしますか??

恐らく、ほとんどの方は

上記をイメージすると思います。

いわゆる、

「リスクに備えるための保険」ですよね。

保険に加入しているからこそ、

安心して日常生活が送れるのです。

でも、知っていましたか?

リスクに備えるための保険以外にも

があることを。

そう、今の時代は保険で資産運用できるのです。

マネホは、そんな

保険で資産運用したい方のための情報発信メディア

となります。

マネホ最大の特徴は、

お金・保険のプロに無料で直接相談ができること。

オフライン(対面式)やZOOMでのオンライン、Lineでも相談可能です!

勿論、資産運用型保険の相談以外にも、

保険全般に関することは全て相談できますので、

何でもご相談下さい!!

マネホが皆さんの保険加入のサポートになれると幸いです。

\保険で資産運用とは/

資産運用と言えば、«不動産や株»をイメージするかと思います。

ただ上述したように、保険でも資産運用ができるのです。

というよりも、無意識に保険で資産運用している方が多いと思います。

*資産運用の詳細を知りたい方は、以下の記事を参考にして下さい!

『保険で資産運用?』と思う方も多いかと思いますが、

実は保険と資産運用の関係性は昔からあるのです。

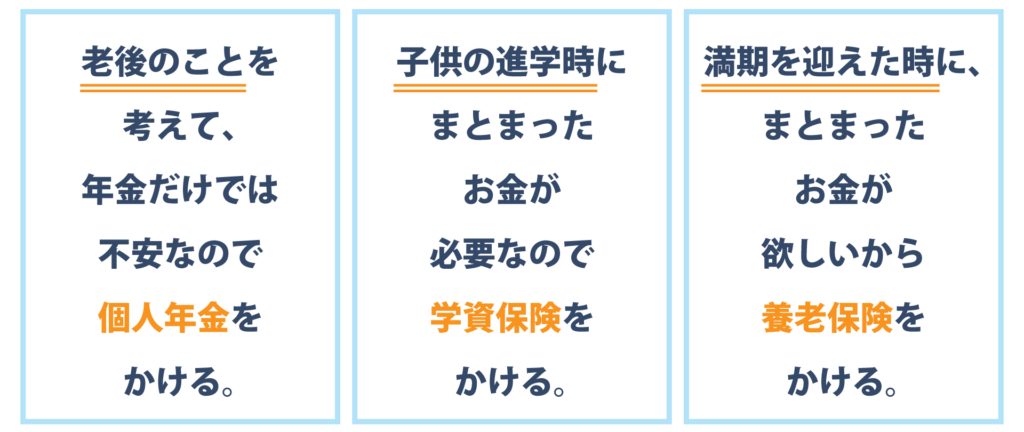

「個人年金・学資保険・養老保険」って聞いたことありませんか?

実はこれ、

なのです。

資産運用とは意識してなかったかも知れませんが、

上記の全てが資産運用なのです。

*代表的な資産運用型保険の詳細を知りたい方は、以下の記事を参考にして下さい!

さて、ココで1つ大きな疑問が残ります。

なぜマネホでは、個人年金・学資保険・養老保険のように

昔から資産運用型保険があるのに、

『今の時代は保険で資産運用できる』と表現したのでしょうか??

それには理由があります。

ココ最近、注目されている資産運用型保険があるからです。

それが、

マネホでは、

この外貨建て保険(ドル建て保険)の魅力を

存分にお伝えしたいと思います。

\外貨建て保険(ドル建て保険)とは/

「ドル建て保険」と聞くと、≪複雑な契約内容で難しい保険≫

というイメージを持たれる方もいるかと思いますが、

基本的には今までの資産運用型保険と変わりません。

なので、外貨建て保険(ドル建て保険)にも

個人年金・学資保険・養老保険・終身保険があります。

但し、これまでの資産運用型と大きく異なる点が1つあります。

逆に言えば、この点しか大きな違いが無いのです。

それは、

保険料の支払い・保険金や解約返戻金の受け取り等が

ということ。

簡単に言いますと、ドルで計算されるということです。

*ドルで計算され、最終的には円で支払われます

*外貨建て保険(ドル建て保険)の概要を知りたい方は、以下の記事を参考にして下さい!

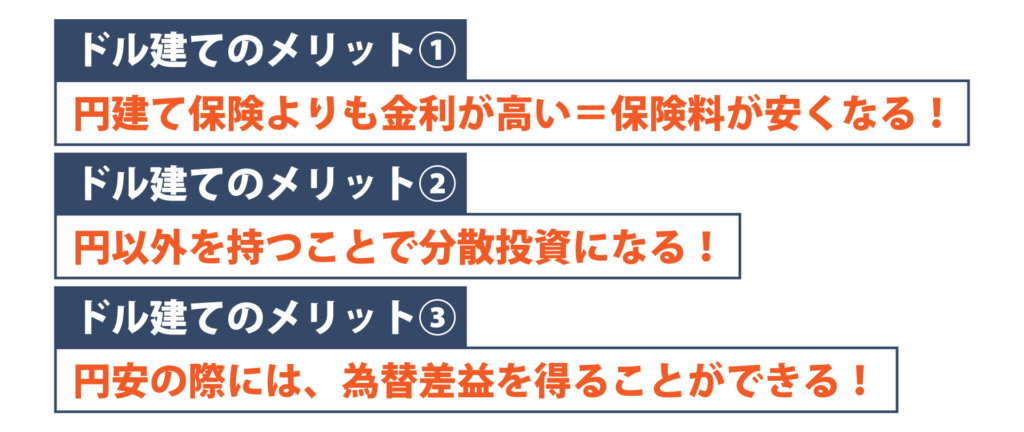

では、ドル建てになるとどんなメリットがあるのでしょうか?

ドル建てにによるメリットは、大きく以下が挙げられます。

*ドル建てによるメリットをもっと知りたい方は、以下の記事を参考にして下さい!

その一方で、ネット上では

『外貨建て保険(ドル建て保険)は危険』

などのネガティブ記事が一部でアップされています。

その理由は単純で、

リスクを十分に理解した上で加入していないからです。

リスクを全く考えず、

『外貨建て保険(ドル建て保険)=儲かる、保険料が安い』

という理由だけで加入していけません。

大事なことは、

ということになります。

どんな資産運用でも、リスクは生じます。

100%安全・安心の資産運用は存在しないのです。

マネホでは、外貨建て保険(ドル建て保険)に関する

正しい知識を身に着けた上での加入を推奨しています。

従って、メリットだけではなく、

以下の記事から正直にデメリットもお伝えします。

是非、外貨建て保険(ドル建て保険)加入の参考にして下さい!

ココまで、外貨建て保険(ドル建て保険)という

保険を活用した資産運用についてお伝えしてきました。

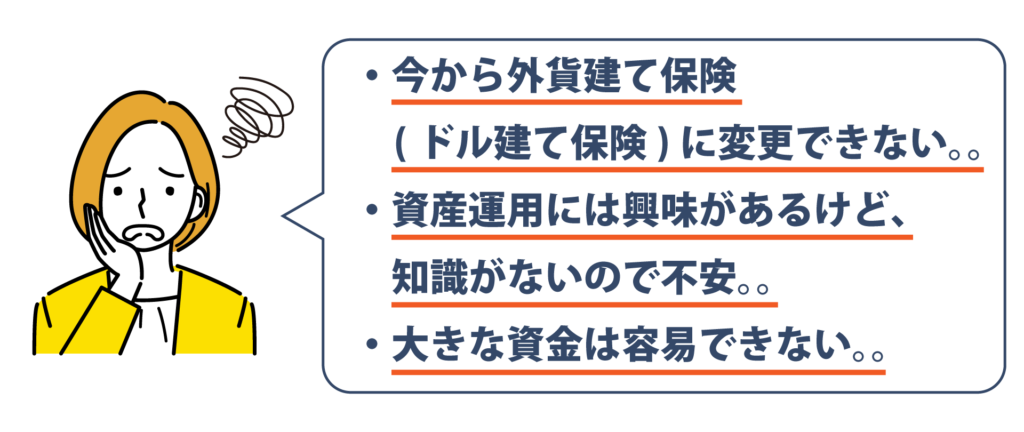

ただ、資産運用はしたいけど、

という方もいるかと思います。

では、そういった方は

資産運用を諦めるしかないのでしょうか??

答えは「NO」です。

なぜなら、

そういった方にピッタリの資産運用あるからです。

それが、

と

\資産運用の選択肢①/

「つみたてNISA(ニーサ)」

つみたてNISA(ニーサ)は、

2018年に国が「長期・積立・分散」を掲げ開始された

少額投資非課税制度のことで、投資信託に分類されます。

つみたてNISA(ニーサ)は少額からスタートでき、

運用で得た利益が一定期間非課税になることから、

投資初心者に人気の資産運用となっています。

つみたてNISAのメリットは沢山あるのですが、

大きく以下になります。

①少額で投資額ができる!(100円~)

②運用益が20年間非課税!

③積み立て投資なので分散投資になる!

④運用コストが抑えられる!

⑤投資商品が選び易く運用がラク!

そして、つみたてNISA(ニーサ)の特徴がもう1つ。

それは、

という点です。

通常、「積み立て」と言えば、

満期を迎えないと引き出せないというイメージがありますが、

つみたてNISA(ニーサ)はいつでも引き出せるのです。

教育資金やマイホーム資金の頭金、マイカー資金など、

纏まったお金を必要な時に必要なタイミングで

引き出すことができます。

これは、つみたてNISA(ニーサ)の運用目的が

そもそも「自由」だからです。

つまり、人それぞれで運用目的が異なることを意味します。

従って、つみたてNISA(ニーサ)は、

将来的に纏まったお金を必要な時に必要なタイミングで欲しい方

にはお勧めの資産運用となります。

勿論、つみたてNISA(ニーサ)にも

メリットとデメリットがあります。

言うまでもなく、マネホでは

デメリットを十分に理解した上での加入

を推奨しております。

*つみたてNISA(ニーサ)の詳細を知りたい方は、以下の記事をご覧下さい!

マネホでは、このつみたてNISA(ニーサ)も

資産運用の1つとしてお勧めしております。

\資産運用の選択肢②/

「iDeCo(イデコ)」

つみたてNISA(ニーサ)とよく混同される資産運用が、

このiDeCo(イデコ)です。

つみたてNISA(ニーサ)と一部メリットが被るため、

違いが分かり難い方も多いのではないでしょうか。

①少額で投資額ができる!(5000円~)

②積み立て投資なので分散投資になる!

③運用コストが抑えられる!

④投資商品が選び易く運用がラク!

iDeCo(イデコ)は、

正式には「個人型確定拠出年金」と言い、

私的年金に該当する年金制度となります。

私的ということは、公的年金とは異なり、

加入する/しないは、もちろん個人の自由です。

ココまでの説明を聞くと、

《個人年金と一緒?》と思う方も多いでしょう。

ただ、個人年金は中途解約をしても

お金が戻ってくるのに対し、iDeCo(イデコ)は、

一度積み立てた掛金は

原則60歳まで引き出せない点

が大きく異なりますので注意が必要です。

つみたてNISA(ニーサ)と大きく異なる点は以下になります。

①掛け金の最低金額が高い(5000円~)

②加入条件が複雑↑

③節税の効果は大きい↑

④自由に引き出せない

もっとも、大きな違いは運用目的で、

iDeCo(イデコ)の場合、「老後資金」

が運用目的となっています。

だから、60歳までは自由に引き出すことができないのです。

*iDeCo(イデコ)の詳細を知りたい方は、以下の記事をご覧下さい!

以上を踏まえると、

つみたてNISA(ニーサ)ほどのメリットが

iDeCo(イデコ)には感じられないかと思います。

「が」

それは大きな間違いです。

なぜなら、間違いなくiDeCo(イデコ)は、

つみたてNISA(ニーサ)よりも税制が優遇されているからです。

この点を上手く活用しない手はないのです。

そこで、マネホがご提案するのが、

つまり、

つみたてNISA(ニーサ)とiDeCo(イデコ)を

フル活用する方法です。

マネホでは、このiDeCo(イデコ)も

資産運用の1つとしてお勧めしております。

\知っておこう、「変額保険」のこと/

保険で資産運用をすることを考えている場合は

忘れてはいけない保険があります。

それが、「変額保険」。

①加入期間が決まっている有期型

②一生涯加入できる終身型

また、生命保険の他に個人年金保険もあるので、

保険への加入を検討している人のほとんどに対応できるでしょう。

変額保険の特性として、

受け取る保険金の額が一定ではない

という点があります。

変額保険では、通常の保険料を運用する一般勘定とは別の、特別勘定によって保険料が運用されます。

一般勘定は、公社債などの安定したリターンがある金融商品で資産運用されるのですが、特別勘定は投資信託や株式など、リスクがあるもののリターンが大きい金融商品で運用されます。

変額保険の保険料は、資産運用の成績によって変動するのです。

資産運用に成功すれば受け取ることのできる死亡保険金や高度障害保険金、解約返戻金が増え、資産運用に失敗したら受け取る金額は少なくなります。

変額保険は、長期間保有することで他の保険よりも返戻率が高くなり、受け取る解約返戻金や満期保険金が多くなる可能性があるのが特徴です。

ただし、払込保険料の総額よりも受け取る金額のほうが大きくなった場合は、所得税や住民税を納める必要があります。

また、資産運用の成績によっては払込保険料よりも受け取る金額が少なくなる、いわゆる元本割れになってしまうこともあります。

ただし、最低保険金額が決まっているため、一定以上少なくなることはありません。

変額保険は資産運用に向いている保険ですが、基本的には生命保険なので加入者の死亡や高度障害状態になった場合の備えとしても機能します。

資産運用にはiDeCoやつみたてNISAなどを選ぶ人が多いのですが、変額保険は死亡時の保障になるという点が大きな違いです。

資産運用の知識があまりないため不安、という人もいるでしょう。

しかし、変額保険は最初に特別勘定の種類、全世界株式や国内株式、債券などの金融商品を選ぶだけで、後の運用は保険会社の運用部門、プロが行ってくれるので、知識がなくても問題ないのです。

変額保険は、1~2年ほどの短い期間では、大きく変動する可能性があるため、安定性に欠けると感じる人もいるでしょう。

しかし、変額保険は長期運用にこそ向いているのです。

長期的にみると、値動きは安定しているのです。

右肩上がりになることもありますが、短期間での大きな値動きが続くことはまずないので、加入期間が長ければ長いほど安定していきます。

変額保険のメリットは、受け取ることのできる保険金が多くなるかもしれない、という点です。

絶対に増えるわけではないものの、増える可能性が高いからこそ多くの人が加入しているのです。

また、生命保険料の控除も受けることができます。

払込保険料の額に応じて、住民税は最大2万8千円、所得税は最大4万円の控除を受けることができるため、節税にもなります。

一般の保険では、インフレになった時に困ることがあります。

極端に言えば、物価が3倍になると保険金の価値は3分の1になってしまうのです。

しかし、変額保険の場合はインフレになると資産運用の成績が上向きになりやすいので、物価が上がった分受け取ることができる保険金も増える可能性があります。

ただし、元本保証がないことや、手数料がかかるなどのデメリットもあるので、変額保険に加入することを検討している場合は、事前に内容をよく確認しておきましょう。

特性を知らないまま加入してしまうと、後から後悔する可能性も高くなります。 資産運用と万が一の保障としてうまく活用するためにも、事前に特徴などをしっかりと活用しておきましょう。

\加入するべきか判断に困った時は・・・/

マネホの記事を読んでも、

・外貨建て保険(ドル建て保険)

・つみたてNISA(ニーサ)

・iDeCo(イデコ)

加入の判断に困った場合でも大丈夫!!

マネホは、単に情報を提供するだけではなく、

メディアです。

その他の保険の相談も勿論可能です。

その為の費用は一切頂きませんし、

強制的に加入を勧めることもしません。

マネホから紹介させて頂くプロは、

対面で面接を行い、

厳正なる審査を通過した方のみ

で構成されております。

それに加え、

お客様のことを第一に考える人柄重視で採用

しておりますので、安心してご相談下さい!

マネホは「保険で資産運用したい方」を

全力でサポートさせて頂きます!

外貨建て保険(ドル建て保険)の最新記事

- 外貨建て保険(ドル建て保険)加入を検討の方は、ドルコスト平均法を理解しよう

外貨建て保険(ドル建て保険)は保険料の支払いに為替相場の変動が関わるた… 続きを読む: 外貨建て保険(ドル建て保険)加入を検討の方は、ドルコスト平均法を理解しよう

外貨建て保険(ドル建て保険)は保険料の支払いに為替相場の変動が関わるた… 続きを読む: 外貨建て保険(ドル建て保険)加入を検討の方は、ドルコスト平均法を理解しよう - 外貨建て保険(ドル建て保険)加入のベストタイミングは?

外貨建て保険は、円建て保険と比較して利回りが高いため、万が一の保障に加… 続きを読む: 外貨建て保険(ドル建て保険)加入のベストタイミングは?

外貨建て保険は、円建て保険と比較して利回りが高いため、万が一の保障に加… 続きを読む: 外貨建て保険(ドル建て保険)加入のベストタイミングは? - こんな方は外貨建て保険(ドル建て保険)に向いていません!

生命保険の種類として、運用を外貨で行う外貨建て保険(ドル建て保険)とい… 続きを読む: こんな方は外貨建て保険(ドル建て保険)に向いていません!

生命保険の種類として、運用を外貨で行う外貨建て保険(ドル建て保険)とい… 続きを読む: こんな方は外貨建て保険(ドル建て保険)に向いていません! - 外貨建て保険(ドル建て保険)のデメリット

外貨建て保険(ドル建て保険)は、保険料の支払いや保険金・解約返戻金など… 続きを読む: 外貨建て保険(ドル建て保険)のデメリット

外貨建て保険(ドル建て保険)は、保険料の支払いや保険金・解約返戻金など… 続きを読む: 外貨建て保険(ドル建て保険)のデメリット

資産運用型保険の最新記事

- 終身型の変額保険が向いている人の特徴について

変額保険は、保険料が特別勘定で運用される保険商品で、その仕組みにはいく… 続きを読む: 終身型の変額保険が向いている人の特徴について

変額保険は、保険料が特別勘定で運用される保険商品で、その仕組みにはいく… 続きを読む: 終身型の変額保険が向いている人の特徴について - 有期型の変額保険が向いている人の特徴について

変額保険は、価格変動が大きい金融商品で運用する投資型の保険商品で、将来… 続きを読む: 有期型の変額保険が向いている人の特徴について

変額保険は、価格変動が大きい金融商品で運用する投資型の保険商品で、将来… 続きを読む: 有期型の変額保険が向いている人の特徴について - 変額保険が向いている人⑦~気軽にスイッチングがしたい~

変額保険は、投資信託などを投資対象とする特別勘定で積立金を管理する保険… 続きを読む: 変額保険が向いている人⑦~気軽にスイッチングがしたい~

変額保険は、投資信託などを投資対象とする特別勘定で積立金を管理する保険… 続きを読む: 変額保険が向いている人⑦~気軽にスイッチングがしたい~ - 変額保険が向いている人の特徴⑥~今後の費用を確保したい~

変額保険は、名前の通り受け取れる保険金等の金額が変動する保険商品です。… 続きを読む: 変額保険が向いている人の特徴⑥~今後の費用を確保したい~

変額保険は、名前の通り受け取れる保険金等の金額が変動する保険商品です。… 続きを読む: 変額保険が向いている人の特徴⑥~今後の費用を確保したい~

NISA(積立てNISA)の最新記事

- 【新宿で変額保険】変額保険とつみたてNISAの支払い方法や運用コストの違い

変額保険は、保険商品として保障を用意しながら、資産運用もすることができ… 続きを読む: 【新宿で変額保険】変額保険とつみたてNISAの支払い方法や運用コストの違い

変額保険は、保険商品として保障を用意しながら、資産運用もすることができ… 続きを読む: 【新宿で変額保険】変額保険とつみたてNISAの支払い方法や運用コストの違い - 【新宿で変額保険】変額保険とつみたてNISAの併用について

変額保険に加入するか、それともつみたてNISA(つみたて投資枠)で資産… 続きを読む: 【新宿で変額保険】変額保険とつみたてNISAの併用について

変額保険に加入するか、それともつみたてNISA(つみたて投資枠)で資産… 続きを読む: 【新宿で変額保険】変額保険とつみたてNISAの併用について - 【新宿で変額保険】変額保険、つみたてNISAが向いている人の特徴

保険商品を運用しようと考えている方は、さまざまな商品を比較して自身に合… 続きを読む: 【新宿で変額保険】変額保険、つみたてNISAが向いている人の特徴

保険商品を運用しようと考えている方は、さまざまな商品を比較して自身に合… 続きを読む: 【新宿で変額保険】変額保険、つみたてNISAが向いている人の特徴 - 【新宿で変額保険】変額保険とつみたてNISAのコスト面を比較します

変額保険とつみたてNISA(つみたて投資枠)は、どちらも投資商品として… 続きを読む: 【新宿で変額保険】変額保険とつみたてNISAのコスト面を比較します

変額保険とつみたてNISA(つみたて投資枠)は、どちらも投資商品として… 続きを読む: 【新宿で変額保険】変額保険とつみたてNISAのコスト面を比較します

iDeCoの最新記事

- iDeCo(イデコ)の途中解約に代わる掛金の減額について

の途中解約に代わる掛金の減額について-320x180.png) iDeCo(イデコ)に一度加入すると、原則60歳まで途中解約することが… 続きを読む: iDeCo(イデコ)の途中解約に代わる掛金の減額について

iDeCo(イデコ)に一度加入すると、原則60歳まで途中解約することが… 続きを読む: iDeCo(イデコ)の途中解約に代わる掛金の減額について - iDeCo(イデコ)の途中解約に代わる選択肢である払込の停止とは?

の途中解約に代わる選択肢である払込の停止とは?-1-320x180.png) 一度iDeCo(イデコ)に加入すると、加入者の都合で自由に途中解約をす… 続きを読む: iDeCo(イデコ)の途中解約に代わる選択肢である払込の停止とは?

一度iDeCo(イデコ)に加入すると、加入者の都合で自由に途中解約をす… 続きを読む: iDeCo(イデコ)の途中解約に代わる選択肢である払込の停止とは? - iDeCo(イデコ)を途中解約しないためにあらかじめ知っておくべきこと

を途中解約しないためにあらかじめ知っておくべきこと-320x180.png) iDeCo(イデコ)は一度加入すると、原則60歳までは途中解約すること… 続きを読む: iDeCo(イデコ)を途中解約しないためにあらかじめ知っておくべきこと

iDeCo(イデコ)は一度加入すると、原則60歳までは途中解約すること… 続きを読む: iDeCo(イデコ)を途中解約しないためにあらかじめ知っておくべきこと - iDeCo(イデコ)を途中解約して脱退一時金を受け取れるケース

を途中解約して脱退一時金を受け取れるケース-320x180.png) iDeCo(イデコ)は一度加入すると、原則途中解約をすることができませ… 続きを読む: iDeCo(イデコ)を途中解約して脱退一時金を受け取れるケース

iDeCo(イデコ)は一度加入すると、原則途中解約をすることができませ… 続きを読む: iDeCo(イデコ)を途中解約して脱退一時金を受け取れるケース

三大疾病の最新記事

- 【三大疾病の定義の注意点①】急性心筋梗塞と心疾患は全く違う

日本人の死因の上位を占める三大疾病は、がん、心疾患、脳血管疾患です。 … 続きを読む: 【三大疾病の定義の注意点①】急性心筋梗塞と心疾患は全く違う

日本人の死因の上位を占める三大疾病は、がん、心疾患、脳血管疾患です。 … 続きを読む: 【三大疾病の定義の注意点①】急性心筋梗塞と心疾患は全く違う - 【三大疾病の定義の注意点②】脳卒中と脳血管疾患

日本人の死因の上位を占める三大疾病の1つに、脳血管疾患があります。 こ… 続きを読む: 【三大疾病の定義の注意点②】脳卒中と脳血管疾患

日本人の死因の上位を占める三大疾病の1つに、脳血管疾患があります。 こ… 続きを読む: 【三大疾病の定義の注意点②】脳卒中と脳血管疾患 - 三大疾病の備え~死亡リスクと遺族の生活費~

日本人の死因のおよそ半分を占める三大疾病には、予め備えておく必要があり… 続きを読む: 三大疾病の備え~死亡リスクと遺族の生活費~

日本人の死因のおよそ半分を占める三大疾病には、予め備えておく必要があり… 続きを読む: 三大疾病の備え~死亡リスクと遺族の生活費~ - 三大疾病保険の加入時に確認しておきたいポイント

日本人の死亡原因の過半数を占める三大疾病は、死亡リスクも高く常に備えて… 続きを読む: 三大疾病保険の加入時に確認しておきたいポイント

日本人の死亡原因の過半数を占める三大疾病は、死亡リスクも高く常に備えて… 続きを読む: 三大疾病保険の加入時に確認しておきたいポイント

収入保障保険の最新記事

- 子どもの将来のために収入保障保険には加入しよう

収入保障保険は、死亡保険金または高度障害保険金により、家族の経済的な負… 続きを読む: 子どもの将来のために収入保障保険には加入しよう

収入保障保険は、死亡保険金または高度障害保険金により、家族の経済的な負… 続きを読む: 子どもの将来のために収入保障保険には加入しよう - 独身の方でも収入保障保険は必要なのか?

遺された家族のために、被保険者が死亡したとき、高度障害状態になったとき… 続きを読む: 独身の方でも収入保障保険は必要なのか?

遺された家族のために、被保険者が死亡したとき、高度障害状態になったとき… 続きを読む: 独身の方でも収入保障保険は必要なのか? - 収入保障保険における見直しのタイミングとは?

収入保障保険は、被保険者の死亡時や高度障害時、保険金が遺族に支払われる… 続きを読む: 収入保障保険における見直しのタイミングとは?

収入保障保険は、被保険者の死亡時や高度障害時、保険金が遺族に支払われる… 続きを読む: 収入保障保険における見直しのタイミングとは? - 収入保障保険の解約手続きについて

収入保障保険は、死亡や高度障害といった状況をカバーするための保険商品で… 続きを読む: 収入保障保険の解約手続きについて

収入保障保険は、死亡や高度障害といった状況をカバーするための保険商品で… 続きを読む: 収入保障保険の解約手続きについて

保険の知識に関する最新記事

- 【新宿で老後資金】老後資金を確保できるリバースモーゲージとは?

近年は少子高齢化や物価の上昇などに伴い、老後資金を年金収入だけで賄うの… 続きを読む: 【新宿で老後資金】老後資金を確保できるリバースモーゲージとは?

近年は少子高齢化や物価の上昇などに伴い、老後資金を年金収入だけで賄うの… 続きを読む: 【新宿で老後資金】老後資金を確保できるリバースモーゲージとは? - 【新宿で老後資金】老後資金が足りない場合の主な対策について

老後資金を年金だけで準備する場合、1,300~2,000万円が不足する… 続きを読む: 【新宿で老後資金】老後資金が足りない場合の主な対策について

老後資金を年金だけで準備する場合、1,300~2,000万円が不足する… 続きを読む: 【新宿で老後資金】老後資金が足りない場合の主な対策について - 【新宿で老後資金】老後資金の目安とシミュレーション方法について

これまで老後資金と言えば年金というイメージがありましたが、近年は大分考… 続きを読む: 【新宿で老後資金】老後資金の目安とシミュレーション方法について

これまで老後資金と言えば年金というイメージがありましたが、近年は大分考… 続きを読む: 【新宿で老後資金】老後資金の目安とシミュレーション方法について - 【新宿で老後資金】主な老後資金の貯め方について

近年、年金収入のみでは老後資金が不足することがよくクローズアップされて… 続きを読む: 【新宿で老後資金】主な老後資金の貯め方について

近年、年金収入のみでは老後資金が不足することがよくクローズアップされて… 続きを読む: 【新宿で老後資金】主な老後資金の貯め方について

保険加入のタイミングの最新記事

- 30代で加入するべき保険とは?

30代になると、結婚している人も多くなり保険への加入の必要性も高まって… 続きを読む: 30代で加入するべき保険とは?

30代になると、結婚している人も多くなり保険への加入の必要性も高まって… 続きを読む: 30代で加入するべき保険とは? - 20代で加入するべき保険とは?

社会に出て間もない20代の頃は、健康面での不安も少なく経済的な余裕がな… 続きを読む: 20代で加入するべき保険とは?

社会に出て間もない20代の頃は、健康面での不安も少なく経済的な余裕がな… 続きを読む: 20代で加入するべき保険とは? - 保険見直しのタイミングとは?

生命保険のように長期間加入する保険は、見直しが必要だと言われます。 し… 続きを読む: 保険見直しのタイミングとは?

生命保険のように長期間加入する保険は、見直しが必要だと言われます。 し… 続きを読む: 保険見直しのタイミングとは?